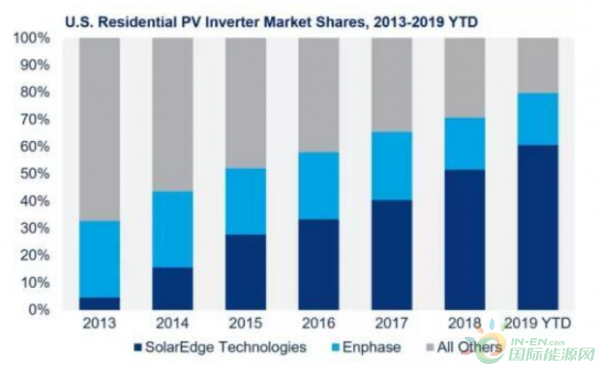

2013年,SolarEdge和Enphase以外的供应商占据了67%以上的市场份额。截至2019年第三季度,这一“其他”群体的市场份额已下降至仅20.3%

本土化优势 根据相关政策,我国逆变器产品出口美国需缴纳一定的关税,而逆变器产品利润本来就很微薄,加上运输成本,对比阳光电源、锦浪等企业,本地化的SolarEdge有更大成本优势。 值得注意的是,SolarEdge主要是微逆和组串逆变器,在大型地面电站依旧没有竞争力,然而美国市场目前因为双反、201等原因,地面电站远不如户用、工商业屋顶、社区地面电站火爆,因此集中式、集散式逆变器市场不大,SolarEdge抓住了分布式市场,也意味着在美国逆变器市场取得稳固地位。

前瞻性布局 SolarEdge通过将户用单相逆变器与直流优化器配对作为其产品的竞争优势,Enphase则主要专注微型逆变器的生产。 两家公司都在继续扩大产品系列,并在最近几年都推出了家庭能源平台,可连接电动汽车、太阳能+存储、智能电表和家用电器。自2018年以来,SolarEdge一直在大举收购电子移动和电池存储公司以促进其家庭能源解决方案平台的发展。SolarEdge还建立了一个虚拟发电厂软件产品,与所有公司的逆变器技术兼容,并推出了一款电动汽车逆变器产品StorEdge。 除此Enphase还与SunPower,LG,Panasonic和Solaria建立了战略合作关系,以建立AC模块业务。几年前Enphase一度处于财务崩溃的边缘,但从2015年到2017年,公司齐心协力将成本降低了50%,实现了收入的增长。

2013年,SolarEdge和Enphase以外的供应商占据了67%以上的市场份额。截至2019年第三季度,这一“其他”群体的市场份额已下降至仅20.3%

本土化优势 根据相关政策,我国逆变器产品出口美国需缴纳一定的关税,而逆变器产品利润本来就很微薄,加上运输成本,对比阳光电源、锦浪等企业,本地化的SolarEdge有更大成本优势。 值得注意的是,SolarEdge主要是微逆和组串逆变器,在大型地面电站依旧没有竞争力,然而美国市场目前因为双反、201等原因,地面电站远不如户用、工商业屋顶、社区地面电站火爆,因此集中式、集散式逆变器市场不大,SolarEdge抓住了分布式市场,也意味着在美国逆变器市场取得稳固地位。

前瞻性布局 SolarEdge通过将户用单相逆变器与直流优化器配对作为其产品的竞争优势,Enphase则主要专注微型逆变器的生产。 两家公司都在继续扩大产品系列,并在最近几年都推出了家庭能源平台,可连接电动汽车、太阳能+存储、智能电表和家用电器。自2018年以来,SolarEdge一直在大举收购电子移动和电池存储公司以促进其家庭能源解决方案平台的发展。SolarEdge还建立了一个虚拟发电厂软件产品,与所有公司的逆变器技术兼容,并推出了一款电动汽车逆变器产品StorEdge。 除此Enphase还与SunPower,LG,Panasonic和Solaria建立了战略合作关系,以建立AC模块业务。几年前Enphase一度处于财务崩溃的边缘,但从2015年到2017年,公司齐心协力将成本降低了50%,实现了收入的增长。本站声明:网站内容来源于网络,如有侵权,请联系我们,我们将及时处理。